【22-13】中国のデジタル産業・DX基盤の現状と方向性(その3)

2022年04月07日 金堅敏(富士通株式会社グローバルマーケティング部門 チーフデジタルエコノミスト)

(その2 よりつづき)

5.3 デジタル基盤技術産業:5G

近年、バーチャル空間における個人生活、企業経営活動、政府サービスが一段と増えており、それと伴いIoTデバイス、データトラフィックも急増してきている。このようなバーチャル活動(デジタル活動)をスムーズに営むことや効率的でかつ信頼できる経済社会を実現するため次世代デジタルインフラ5Gが多いに期待されている。

5.3.1 消費者の5G対応端末の積極的選択

実際、消費者向け(2C)のパブリック5Gは、これまでの通信ネットワーク技術の数倍のスピードで普及し始めているが、2021年後半に入ると、中国における5G対応の新規モバイル端末販売は全体の80%以上(2021年通年では75.9%)を占めるまで普及が進んでいる。中国の工業情報化省の発表によると、2021年末現在、中国で開通した5G基地局数は142.5万局(同時期の4G基地局は590万)で5Gの加入かつ利用者は3.55億台(同時期に携帯端末の総加入数は16.43億台、5Gプラン契約者は7.3億台)に達したという。また、2021年の5G関連投資額1849億元(約3兆1433億円)は無線通信関連投資額の95.1%を占めた。

中国の消費者向け5Gの普及が加速しているのは、5G携帯端末自体のコストパフォーマンスが高まってきていることと、5Gインフラの前倒し整備政策が功を奏している。例えば、2021年10月末現在、地場企業を中心に60社前後のメーカーが450種類あまりの端末を市場に供給しており、熾烈な競争によってコスト削減と性能の向上が同時進行した。5G端末の平均価格は2021年1月の3,733元から9月の2,850元(約24%低下)となった。1,000元を切る5G端末も市場に出回り、各消費者のセグメントに選択肢を提供している。

このように5Gに対する消費者の積極的な選択は通信キャリアの5Gインフラ整備やソリューションベーダ―などのイノベーションを促している。

5.3.2 5Gネットワークの前倒し整備

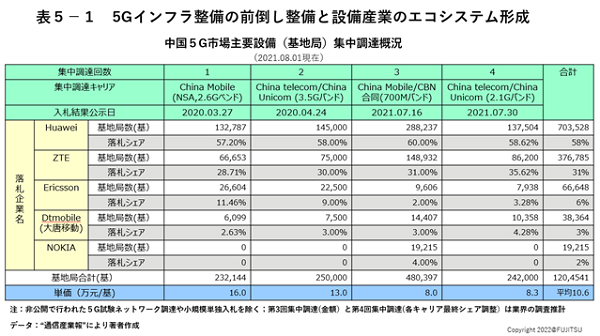

他方、中国は、5G設備世界Top4(Huawei、Ericson、Nokia、ZTE)中2社も占めているので、5Gネットワークの前倒し整備を進めやすい背景もある。図表7は大規模5G設備公開調達にする結果を示している。入札はHuaweiとZTEの国内ベンダーが主導となったが、外資ベンダーのEricsonとNokiaも参加して一定の落札シェアを占めている(表5-1)。

西側関係国が5Gネットワーク市場から中国ベンダーを締め出しているにもかかわらず、中国が外資ベンダーを許しているのは、技術の多様性やグローバル企業とのリレーションシップ、市場開放姿勢を維持したい思惑があろう。入札の結果を見ると、基地局の単価(価格/局)は大きく低下しており、一年あまりで半額近くになった。また、基地局の大規模整備は5G設備のサプライチェーンも形成されつつ、実際EricsonとNokiaといった外資ベンダーも中国のサプライヤーを活用していると見られる。

5.3.3 エンタープライズ5G利用の推進

他方、産業界も、従来のエンタープライズ(法人向け)通信技術では困難であった超高速、低遅延、多数同時接続等といった5Gの優位性に注目している。エンタープライズ5Gには、①個別企業の5Gインフラを単独に構築するという、これまで日本やドイツを中心に採用されてきたローカル5G構築方法(周波数を個別企業に割り当てる必要がある)と、②パブリック5Gインフラをスライシング(論理的仮想化)して法人のニーズに合わせたエンタープライズ専用5Gを構築する方法に分けられる。中国では、周波数の利用効率が高いこと、キャリアの持つ5Gインフラが共有され、スケールメリットを働かせ、個別企業の利用コストが低下すること、インフラの整備や運営も共有できるので個別企業に人材やノウハウの要求が低減されることから、方法②のスライシング技術の活用が多く行われている。因みに、中国はローカル5Gに周波数を割り当てていない。

ただ、方法②はパブリック5Gネットワークの運営状況に影響されやすいことやデータセキュリティー確保に懸念があると考えられる。そこで、中国では、ユーザーデータ(業務データ)の送受信管理を行うUPF(User Plane Function)とユーザー業務データの保存・管理を行うMEC(マルチアクセスエッジコンピューティング)は物理的に社内に設置し、データの安全性とコスト低減や低遅延などの5Gメリットを両立させるなどの仕組みが考えられている。これまで、中国では累計1,600のエンタープライズ5Gネットワーク(2021年11月末)が構築されたという。

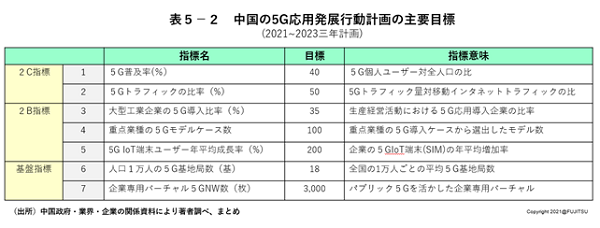

消費者向けのパブリック5G(加入者の増加とインフラ整備の拡大)が進展するにつれて、中国の5G活用振興政策は後半戦としてのエンタープライズ5G(企業法人向けのヴァーティカル分野)に移されつつある。2021年7月に5G応用"揚帆"行動計画という政策(2021~2023の三年計画)が策定された。行動計画自体の対象は①情報消費(消費者)、②実体経済(産業)、③民生(住民サービス)の三分野、15の業種を中心としている。表5-2は5G応用"揚帆"行動計画の主要指標を示したものである。主要目標には、ユーザー発展2指標、産業応用3指標、ネット基盤2指標が挙げられているが、エンタープライズ5Gのネットワーク整備と導入促進が大きな狙いであると見て取れる。

2021年11月には中国政府が制定した「"十四五"情報通信業発展計画」(2021~2025年)が公表された。上述した5G応用"揚帆"行動計画を合わせてみると、5Gに関わる指標は以下の四つである。

①人口一万人当たりの5G基地局整備数:5基(2020年)から26基(2025)

上述した"揚帆"行動計画目標と合わせてみると、5G基地局の整備総数は、2020年の77.1万基(5基/万人)から、2021年末の142.5万基(10.1基/万人)、2023年末の約254万基(18期/万人)、そして2025年末に約367万基(26基/万人)となる。

②5Gユーザー普及率(対人口、%):15%(2020)から56%(2025)

2025年末の普及率56%は、世界の通信業界団体GSMアソシエーションが2020年末に予測した47%より高く米国の普及率55%と同程度になる。

③5G専用ネットワーク(仮想化されたエンタープライズ5G)年間整備数:800(2020)から5000(2025)

仮想化されたエンタープライズ5G枚数は、2023年の3000枚から5000枚に拡大。

④(日本の村に当たる)行政村のカバー率(%):未整備(2020)から80%(2025)

これはデジタルデバイド(デジタル格差)を解消するための指標と言える。

以上で見てきたように、中国政府の目標として2025年には5Gは全国的にカバーされ、当たり前のように採用される環境になろう。ただ、2021年に半導体チップ不足のせいで5G基地局の整備が遅れたように、今後は、米国による規制の状況や消費者・法人向けに魅力的なソリューションが開発されるかどうか、などの不確実性に注目する必要がある。

5.3.4 西側諸国への進出は困難となったが、ASEAN等の新興国に海外進出は継続

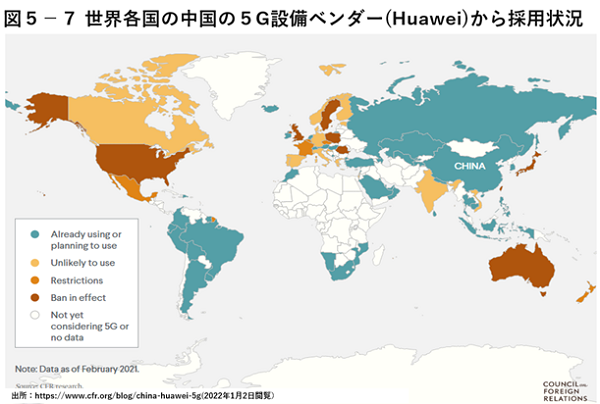

中国企業は技術的にも、実践的なユースケースや運営ノウハウ蓄積も世界をリードしているが、「安全保障」という地政学的理由で西側諸国を中心に採用が禁止されるか規制されている。ただ、図5-7が示すように、米国の外交問題評議会 (Council on Foreign Relations)ウェブ資料によると、華為の設備は一部の欧州先進国や大部分の新興国においては引き続き採用されている。この状況はもう一社の有力ベンダーZTEも同じ状況にあるかと推測される。

このように中国の5G設備ベンダーが採用するどうかの判断について世界は割れているが、中国5Gベンダーの採用に関してASEAN諸国のスタンスもバランスを取るようになっている。実際の採用状況は次の三つに分けらえる。

①積極的に採用するグループ

タイ、カンボジア、ラオス、ミャンマー、マレーシアは他のベンダーを採用するが、中国ベンダーをより積極的に採用している

②中国ベンダーを採用しながら、ベンダーの多様化を図っている

フィリピン、インドネシアの通信キャリアはほとんど、中国ベンダーと北欧ベンダーの二つのベンダーを採用している。

③明確に中国ベンダーを排除しないが、実質的には非採用に近い

ベトナム、シンガポールは明確に中国ベンダーの排除を宣言していないが、ベトナムは自主開発を図っているようで、シンガポールの大手3社は北欧系ベンダーを採用し、第4位の通信キャリアTPG(豪州資本)は華為設備を採用してローカル5Gを展開していると報じられている。

おわりに:基盤技術の革新と社会実装の推進の両立

上述したように、中国ではデジタル基盤産業技術振興の優先政策を十数年も前から取ってきたが、特に半導体については需要が大きくなったにもかかわらず、産業供給力がついてきておらず、半導体振興政策は成功せず、今になって政府の政策は技術力と産業力の向上に多大なリソースを注がざるを得なくなっている。他方、5Gについては華為などの民間資本を中心に技術が先行して政策はむしろ社会実装による5G市場形成に重きを置いている。二つのケースから市場と政策はそれぞれ相応の役割があり、相互連携が必要である。つまり、半導体、5G、AI、クラウドなどのデジタル基盤技術は市場の見えないIT技術であり、顧客の見える価値を生み出す社会実装が伴わないと、技術は絵にかいたモチのような存在になってしまう恐れがある。

近年、デジタル経済の重要性が日増しに高まっており、コロナパンデミックはデジタルトランスフォーメーション(DX)を加速させている。また、データ資産の価値が顕在化し、デジタル化のもっとも重要な基盤技術製品である半導体は戦略製品となり、「経済安全保障」やサプライチェーンのレジリエンス確保の視点から日米欧中を中心に世界の主要国は挙って自国のデジタル基盤産業振興最優先の政策を取り始めている。

他方、到来するデジタル社会では、かつてのような画一的なニーズとは違い、社会実装が満たす社会ニーズは多種多様で断片的である。したがって、ニーズ駆動でユーザーの価値最大化を図るデジタル技術(製品やサービス)を選択する必要がある。また、半導体や5G等の見えない基盤技術のイノベーションは、利用者の価値を直接実現するアプリケーションのイノベーションやIoT、AI、ブロックチェーンなどのデジタル技術との融合が重要であると強調したい。

(おわり)

【主要参考文献】

- 中国政府 (2021)「中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要」

- 中国国家発展改革員会 (2020)

- 「国家发展改革委介绍发用电和投资项目审批等情况并就一季度经济形势等答问」

- 経済産業省 (2021)「半導体・デジタル産業戦略検討会議」

- IC Insights (2021)

"China Forecast to Fall Far Short of its "Made in China 2025" Goals for ICs"

"IC Industry at Heart of Possible China Takeover of Taiwan" - US SIA (2021) "SIA WHITEPAPER: TAKING STOCK OF CHINA'S SEMICONDUCTOR INDUSTRY"

- 中国通信産業報 (2021) "最新中国5G主设备市场"座次""

- 金 堅敏 (2021) 「IoT時代の5Gビジネス : 実証段階から実装へ」