【22-17】中国企業の東南アジア進出と現地産業・技術への影響―中国型多国籍企業の特徴―(その2)

2022年04月20日 苑志佳(立正大学経済学部 教授)

(その1 よりつづき)

7.2.2 自動車産業の場合

本節では、中国自動車企業の東南アジア進出を中心に分析する。周知のように、自動車市場といえば、現在の中国市場は、すでに世界最大規模になっており、日本市場の約5倍に相当する。それではなぜ、中国自動車企業は東南アジア市場に進出するのか。これまでの世界自動車市場の成長は中国を中心とする新興経済に牽引されてきたが、中国市場の成長鈍化や他の新興経済(ロシア、ブラジルなど)での自動車市場の低迷を受けて、世界の自動車市場は下落している。その一方で、新たな成長市場がリードを取りつつある。それらの成長市場のうちの1つが、東南アジアである。東南アジアの10カ国は、総人口6億人、総GDP2兆4000億ドルに達する経済圏で、年間平均成長率5%強と、今後の経済成長にも期待がかかる。また、地域全体の自動車所有率は低いため、自動車市場の拡大空間が広い。

ところで、東南アジア自動車市場における特徴は、日本企業の高いプレゼンスである。東南アジア自動車市場は、日系完成車メーカーのシェアの高さや各国市場の成長余地を背景に、日本の自動車業界の期待と注目を集めてきた。東南アジアの自動車産業では、日系自動車メーカーが優位な競争地位を構築しており、日系メーカーのシェアが極めて高く(タイとインドネシア9割、フィリピン8割、ベトナム5割、マレーシア4割の市場シェア)、長い時間をかけて産業ネットワークを構築してきた経緯がある。日系メーカーは、タイを生産拠点とした集中度が高く、完成車メーカーだけではなく、部品メーカーもタイに集中してきた。それに対して東南アジアにおける非日系メーカーはこれまでの存在感が薄い。

東南アジアにおいて、日系メーカーあるいは日本車が優位となった背景としては、①日系メーカーによる東南アジア独自車種の開発が積極的に行われてきたこと、②組立メーカーの現地進出だけではなく、日系サプライヤーによる集積が形成されてきたこと、が重要である(石川、2017)。このように、東南アジア自動車産業において日本企業は産業技術の規定者であると同時に技術の提供者でもある。

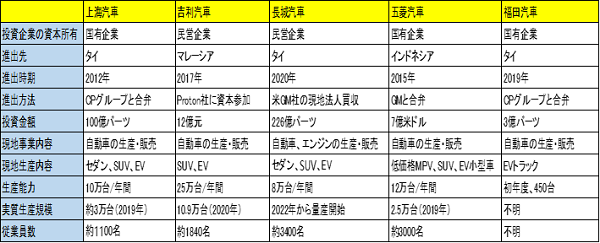

しかし、2010年以降は、中国自動車企業が日系自動車メーカーの牙城である東南アジア市場を切り崩しに積極的に攻勢をかけている。その先頭を行くのが、マレーシアの国民車メーカーのプロトン社を買収した吉利汽車やタイ最大の財閥CPグループと組んで進出した上海汽車グループである。上海汽車や吉利汽車の進出は、以前の中国自動車メーカーの進出の仕方とは明らかに異なり、最新の先進安全システムやIT技術を搭載し、洗練されたデザインで、しかも競合より少し安い価格で市場の隙間をついてきている。その背景には、中国自動車メーカーが、外資メーカーから技術・ノウハウを吸収することで、自社ブランドの車のデザインや技術のレベルを引き上げてきたことがある(岡崎・山本、2018)。また、中国メーカーの進出形態は、以前の現地パートナーへの生産委託及び販売・マーケティングのほぼ丸投げ状態と対照的に、自前で立ち上げた工場での本格生産、中国本社主導でのディーラー開拓、ブランド構築の戦略に転換している。本節では筆者が独自で入手した情報に基づいて東南アジアに進出した中国自動車5社の状況を中心にその特徴を説明する。(表7-2を参照)。

表7-2 ASEANに進出した中国自動車企業5社の状況

出典:各社HP及び報道に(筆者作成)

第1の特徴は、中国の家電企業と同様に買収・合併による市場進入の手法である。クロスボーダーM&A方式による対東南アジア進出は、タイに投資した長城汽車とマレーシアに進出した吉利汽車の事例が典型的である。2020年にタイに進出した長城汽車の市場参入方法は、事業撤退した米GM社のタイ子会社の買収であった。その狙いは、タイでの長い現地生産期間に築き上げたGM社のサプライヤーネットワーク、販売網、訓練された人的資源は貴重な戦略的資産である。長城汽車がこれらの戦略的資産を一から自らの手で作るには、相当のコストが必要になる。GM社のタイ事業を丸ごと買収することによって長城汽車は、迅速にタイでの現地生産体制を立ち上げることができた。

マレーシアの自動車市場へ進出した吉利汽車も同じ手法を示した。2017年、吉利汽車は資本参加の形でマレーシアの旧国策自動車企業プロトン社と合弁事業を開始した。合弁事業開始後、吉利汽車は、子会社のボルボ社から様々な技術を再移転させてプロトンの車種に改造を加え、利益管理の経営責任者をも派遣し、プロトンを刷新した。これらの大改造によって吉利汽車は現在、マレーシア市場で国内メーカーのプロドゥア社、ホンダに次ぐ3位の地位を獲得した。

日系企業が支配する東南アジア市場では、新規参入企業が市場シェアを伸ばすこと自体至難であるが、既存の有力企業プロトンに出資することによってマレーシア市場でのシェアを一気にトヨタを超えた吉利汽車の投資効果は確かに大きい。M&Aや現地資本との合弁は、海外事業を素早く立ち上げられるため低コストで市場参入ができる、既存企業の技術、ブランド、管理人材などのリソースを利用できる、などのメリットも多い。海外直接投資の経験が浅く競争優位も少ない中国自動車企業にとって、東南アジアに既存の戦略的資産を獲得することによって海外市場での優位を確立しようとする戦略の意義は大きい。

第2の特徴は、企業の「特殊的優位」の事前所有よりもむしろ、「特殊的優位」の事後獲得型の海外進出であることだ(苑、2021)。タイに進出した上海汽車は、〔英国ローバー社の買収→MGブランドの取得→MGモデルのタイ市場投入〕という技術・ブランド樹立ルートを示した。同様に、マレーシア市場に進出した吉利汽車も〔ボルボ社買収→ボルボ社技術をベースに新しいプラットフォーム(CMA)→新しいモデルの開発→マレーシア市場への投入→現地市場シェアの拡大〕というプロセスをとった。こうしたことが可能になったのは、中国自動車企業が外資系メーカーから技術・ノウハウを吸収することで、自社ブランドの車のデザインや技術のレベルを引き上げてきたからである。このような「逆技術移転」戦略が中国企業の東南アジア進出によく採用される手法となってきている。

第3の特徴は、「イレギュラー競争優位」のフル活用である。苑(2014)は中国企業の東南アジアへの直接投資の事例から「レギュラーな競争優位」と「イレギュラーな競争優位」に着目した。前者は技術、ブランド、ノウハウなどハイマーが優位性と呼んだものと同じであるが、後者はソーシャル・キャピタル(華人・華僑ネットワークの利用)、現地の商習慣への適応性、コネやインフォーマルな商取引などを指す。中国企業は東南アジアで先行する日韓の企業に対抗するために主に後者に頼っている。

例えば、華僑資本の利用、政府認可の取得などは典型例である。上海汽車のタイ進出が概ね順調に軌道に乗った最大の背景は、やはり華人財閥企業CPグループの全面的なバックアップである。タイにおいては、CPグループはと政府との間に強靭な癒着関係を構築しているため、上海汽車の現地事業の立ち上げの際に現地政府は全力で支援した。また、CPグループが長らく構築した流通網や部品・材料供給網や売買ネットワークは、上海汽車がただ乗りの形で利用することができた。

マレーシアに進出した吉利汽車によるマレーシア有力政治家の影響力の借用例も面白い。上述したように、吉利汽車のマレーシア進出方式は、現地企業プロトン社への資本参加によるものである。プロトンは、決して一般の民間企業ではなく、1980年代に当時の首相マハティール氏の国産車構想の元で1985年に政府のバックアップによって設立された国策企業である。プロトンの誕生から現在まで、マレーシア政府とマハティール氏の深い関わりがあった。吉利汽車は2017年、マハティール氏という有力な人的ネットワークを活用することによって好条件でプロトンに出資した。したがって、吉利汽車によるプロトン買収後も、マハティール氏はプロトンの経営再建に終始深く関わっていた。先進国の基準と立場からみると、これらの企業行動と手法は、グレーで非常識なものかもしれないが、社会的・経済的には未熟な途上国市場おいて、これらの手法はむしろ合理的なものである。

進出当初からの現地化追求は、東南アジアに進出した中国自動車企業に多くみられる第4の特徴である。タイに進出した上海汽車と長城汽車は典型的な事例である。上海汽車の東南アジア市場攻略のポイントは、「人員の現地化、市場の現地化、サービスの現地化」という「三化」である。「人員の現地化」をみると、上海汽車がタイに進出した当初、強い合弁パートナーとしてCPグループを選んだ。その背景には、CPグループが多くの「立地特殊優位」を持つことがある。つまり、CPグループ側はタイ市場に通用する多くのローカル資源――現地経営人材、既存の人的ネットワーク、政府とのパイプ(アジア市場の場合、この点が特に重要)など――に強いため、上海汽車は、CPグループの立地的優位を利用することによって自らの劣位をカバーしようとする戦略を採用したと考えられる。現在、上海汽車のタイ現地子会社の経営陣には、CPグループの現地人人材が多い。

長城汽車のタイ進出でも、当初から現地化への追求が行われた。人的現地化をみると、現在、長城汽車のタイ子会社の最高経営責任者(CEO)として、タイ人が選ばれた。そして、物的現地化面では長城汽車は、タイにおける現地生産のローカルコンテンツ(国産化率)を80%に設定している。このように、進出の当初から両社が人的・物的な現地化を徹底追求したことは、常識的には考えられない現象である。しかし、これらの現象は決して東南アジア市場に限られず、多くの海外市場で現れたのである。先進国の多国籍企業に比べて中国企業は、海外市場でのニューカマーであるため、「後発者の不利益」――現地市場での低い認知度、低い市場シェア、浅い現地経営経験、人的資源の蓄積不足、販売ネットワークの不備、サプライヤーの未整備、など――を多く抱えている。これらを補う最速の方法の1つは、現地に既存する諸資源を革新的に結合することであろう。

第5の特徴は、中国企業による最新製品の現地市場への投入である。表7-2が示す通り、東南アジア自動車市場に進出した中国企業5社は例外なく、最新鋭の電気自動車(EV)を現地市場へ投入している。ガソリン自動車では、中国企業は技術面において先進国企業に著しく立ち遅れているため、海外自動車市場に参入する機会が極端に少ない。しかし、21世紀以降、自動車産業は、ガソリン車からEV車へ急速にシフトしている。そもそもガソリン車に関わる優良な技術資産を多く持たない中国企業は、EV分野にエネルギーを集中投下し、日本企業との技術的ギャップを埋めると同時に、その最新技術を東南アジア市場まで持ち込んでいる。

7.3 まとめ――中国企業の東南アジア進出による産業・技術全般への影響

本章では、中国企業の東南アジア進出と現地産業・技術への影響について家電と自動車産業分野を中心に検討した。最後にここまでの分析によって得られたポイントをまとめる。

まず第1に、東南アジアにおける一部の産業構図は変化し始めている。これまでの市場先発者の日本・韓国企業の縮小・撤退の産業領域(家電など)には後発者の中国企業が速やかに進出している。したがって、個別市場において中国企業がリードするケースが出始めている。今後、この状況は広がるようになれば、東南アジア市場における日本企業およびは韓国企業の産業的優位性は徐々に崩れるかもしれない。

第2に、これまで東南アジアにおける日本企業の絶対的優位産業には中国企業が産業・技術パラダイム・シフトの機会を掴み、急速にキャッチアップする可能性がある。既述のように、ガソリン車からEVへのシフトは、東南アジアに進出する中国企業にとって絶好の産業キャッチアップの機会となっている。今後、この産業・技術パラダイム・シフトは東南アジア市場に加速すれば、日本企業が築いた自動車市場の優位性は劣位性へ転換する可能性がないわけではない。

第3に、一部の中国企業は、「安く、大量に、良質な」製品を作る技術ノウハウ(例えば、小型EV、商用EVなど)を確立しているので、中国企業はこれを武器にして東南アジア市場に持ち込むであろう。インドネシアに進出する五菱汽車は、典型例かもしれない。日本企業と組んだ五菱汽車は、そのEV製品を2022年に日本市場にも輸出することになったので、そのような優位性は今後、東南アジア市場における日本企業の脅威になるであろう。

第4に、東南アジア現地企業(とりわけ華人・華僑財閥企業)は、資金・技術力を高める中国企業との連携を推進する姿勢を示し、双方の協力関係は一段と進展していく可能性が高い。とりわけ、東南アジアに進出する中国企業にとって華人・華僑財閥企業は、独特な「イレギュラー競争優位」である。中国企業がこれをうまく活用すれば、東南アジア市場の技術的・産業的構図の変化は加速する可能性が十分にある。

第5に、中国企業の東南アジア進出は、現地市場のサプライチェーンにも大きなインパクトを与える。中国企業は現在、関税がかからないCAFTAとRCEPを利用して中国で生産した製品、部品を大量に持ち込むことにより低コストを実現する可能性もある。とりわけ、地域的に隣接するタイやベトナムなどの国々に進出した中国企業は、中国本土から部品・資材の調達コストの安さを利用して現地市場の優位性を確立するかもしれない。

おわりに

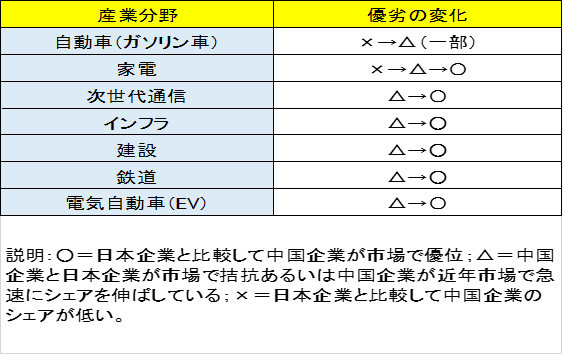

最後に、表7-3に基づいて東南アジアの一部産業における中国企業の強弱(日本企業と比較した場合の中国企業の技術的・市場的優劣)の変化について展望する。表には、ガソリン自動車と家電以外の産業分野の一部を取り上げた。

表7-3 東南アジア主要産業における中国企業の強弱

(日本企業と比較した場合の中国企業の技術的・市場的優劣)

出典:筆者作成

かつて日本企業に技術的に大きく立ち遅れた中国企業は、一部の産業分野において日本企業へのキャッチアップを実現しているだけでなく、追い越しの兆候も現れた。とりわけ、一部の次世代産業(EV、次世代通信など)では中国企業がすでにリードするようになった。今後、この趨勢は拡大すれば、東南アジアの産業・技術の主導権が中国企業に握られるというシナリオが現実になっても不思議ではないであろう。

(おわり)

【参考文献】

- 1.石川和男(2017)「ASEAN自動車市場におけるマクロ分析-タイ・マレーシアを中心として-」専修大学『社会科学年報』第 51 号

- 2.苑志佳(2014)『中国企業対外直接投資のフロンテア――「後発国型多国籍企業」の対アジア進出と展開――』創成社

- 3.苑志佳(2021)「中国型多国籍企業に関する試論」立正大学『経済学季報』第70巻第4号

- 4.岡崎啓一・山本 肇(2018)野村総合研究所『タイ、アセアンの自動車ビジネス新潮流を読む』

「アセアン地域で攻勢を高める中国自動車メーカーの動向 」 - 5.福地亜希(2020)「拡大が続く中国企業によるASEANへの直接投資」国際通貨研究所『国際金融トピックス』(10月号)