【22-16】中国企業の東南アジア進出と現地産業・技術への影響―中国型多国籍企業の特徴―(その1)

2022年04月20日 苑志佳(立正大学経済学部 教授)

はじめに

2021年3月に開催された第13期全国人民代表大会(全人代)第4回会議では、「国民経済・社会発展第14次5カ年計画および2035年までの長期目標要綱」が採択された。国内と国際の「双循環」と言っているものの対外経済関係については、「「国内外双循環」について、国内市場の強化と貿易強国の建設を共同に推進し、内需・外需、輸入・輸出と外資参入・対外投資の協調発展を狙う」としている(第4篇第13章)。第14次5カ年計画に合わせて中国商務部は7月に「第14次5カ年(2021~2025年)計画の商務発展計画」を発表した。計画における対直接外投資および経済協力については、グローバル産業チェーンやサプライチェーンの再構築への企業の参与を支援、国内外の企業の協同を促進し、中国の製品、サービス、技術、ブランドおよび標準の海外進出を推進する方針を示した。海外の中国投資企業商会・協会の専門化を推進、サービス水準の向上を支援するとした。

本章の課題は、「双循環」の下で中国企業の海外進出による被投資国・地域へのインパクトを検討することである。具体的には東南アジアを中心に近年、活発な直接投資を行っている中国の家電および自動車企業の実例を通じて同地域の産業および技術面への影響を分析する。

7.1「双循環」戦略時期における中国企業の対東南アジア直接投資の重要性と現状

第14次5カ年計画期間中における中国企業による東南アジアへの進出は特別な意味がある。これまで、対アジア投資を除くと、中国の対外直接投資は、EUと北米に向けて投下されたシェアが比較的に多い年がある。とりわけ、金融危機や市場不振などによって経営難に陥った欧米企業を戦略的資産として積極的な買収攻勢を展開した中国企業に対して欧米各国政府は徐々に警戒し始めた。さらに、2018年以降に勃発した米中貿易戦争は中国企業の対米投資にも波及した。米国政府は、「外国投資リスク審査近代化法(FIRRMA)」(2018年8月成立)により、対米外国投資委員会(CFIUS)の権限を強化、安全保障を目的に対米投資審査を厳格化した。欧州でも、中国企業が空港や港湾、ハイテク企業などの買収を活発化させたことを受けて、同様に、対内投資規制を強化する流れにある(福地、2020)。その結果、中国企業の対欧米主要国への直接投資は、急速に減速してきた。

一方、中国企業の国際競争力の向上、中国政府による海外インフラ整備への積極的な関与や中国企業の海外進出支援、中国の成長鈍化や労働コストの上昇などを踏まえて、米中対立の行方にかかわらず中国企業が東南アジア向け投資を積極化する流れは続いた。これまでの中国の対外直接投資では、生産拠点や市場として東南アジアを目指す動きは比較的新しい現象であるが、冒頭で述べたように、中国政府の「双循環」戦略期間中に中国企業による東南アジアへの進出は増えるに違いない。

さて、中国企業の対東南アジア直接投資の現状はどうであろうか。ここでは、中国政府のオフィシャルな統計から中国企業の対東南アジア直接投資状況を確認しよう。中国政府の対外直接投資の主管機関である商務部などが公表した『2020年度中国対外直接投資統計公報』には、対東南アジア直接投資について次のようにまとめられている。2020年末時点では、中国企業による対東南アジア直接投資のフロー金額は106.63億ドルであり、同年の中国企業の対外直接投資金額の10.4%を占める。対東南アジア直接投資残高は、1,276.13億ドルで、中国企業の対外直接投資総残高の4.9%に相当する。また、中国企業が東南アジア各国に設置した現地法人数は、約6,000社に数え、約55万人の現地従業員を雇用している(同『公報』34頁)。

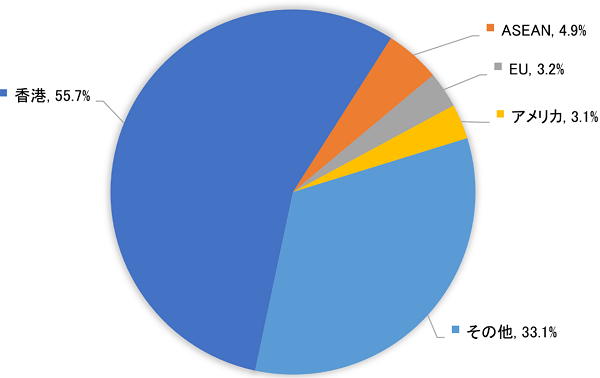

そして、2020年に中国の対外直接投資全体に占める東南アジアの存在感は目立つようになった。まず、(図7-1)が示すように、2020年末時点における中国対外直接投資のストック分布をみると、香港以外の主要地域では、東南アジアは最大(4.9%)のものであり、EU(3.2%)とアメリカ(3.1%)を上回っている。

図7-1 中国の対主要経済体向け直接投資(2020年累計)

出典:『2020年度中国対外直接投資公報』(商務部他)

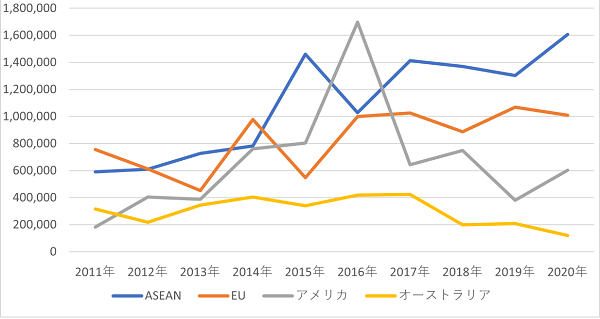

さらに、(図7-2)が示す通り、長期的な趨勢をみると、2016年以降、先進国地域のEU、アメリカ、オーストラリアへの中国直接投資がこれらの地域における規制によって急減もしくは横ばいに転じたのに対し、対東南アジアへの投資は一方的に伸びていることがわかる。この傾向が続くと、今後の中国対外直接投資の目的地として、東南アジアは益々重要になると考えられる。

図7-2 中国の主要地域向け直接投資の推移(フロー額、万ドル)

出典:『2020年度中国対外直接投資公報』(商務部他)

7.2 中国企業の東南アジア進出と現地産業・技術への影響

本節では、中国企業の東南アジア進出と現地産業・技術への影響について分析するが、前節で説明した通り、中国企業の東南アジア市場進出産業分野は多岐にわたるため、現地産業の全体への影響に関する分析はやや困難である。このため、ここでは、近年急速に拡大する製造業企業の対東南アジア進出に照準を合わせ、製造業の中から家電と自動車分野を取り上げて中国型多国籍企業の特徴を特定する。

7.2.1 家電産業の場合

東南アジアへ進出する中国製造業企業は、多くの分野に及ぶが、そのうち、家電はもっとも重要な分野の1つである。現在、中国を代表する家電企業の海爾、TCL、創維、美的、康佳、春蘭などは揃って東南アジアに現地生産拠点を設置している。中国の家電企業が東南アジアへ大挙進出する背景として、①国内家電市場の飽和、②2012年以降の国内経済成長の鈍化、③東南アジア家電市場の潜在成長力、④東南アジア各国の所得水準の上昇、などが挙げられる。

広く知られているように、日本の家電製品は戦後から現在に至るまでの長年に渡り、東南アジア市場で圧倒的なブランド力を持ち、高い市場シェアを維持し続けてきた。1990年代以降は韓国系メーカーの追い上げ、家電量販店チャネルの台頭、さらには普及一巡による需要の停滞といった競争環境の変化を契機に日系メーカーは苦境に立たされているが、東南アジア家電市場では日本企業は依然として強い競争力を持って健闘してきた。このように、東南アジアの家電産業は日本・韓国など外資を中心とする企業群が支配する一方、現地には有力な家電企業はなかなか現れない。これによって東南アジアの家電産業技術は、海外から「持ち込まれたもの」が中心となっている。

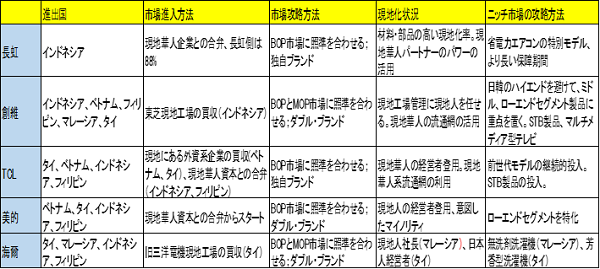

このような環境の中で、2000年以降、中国企業は東南アジアの家電市場へ進出し始めた。現在、中国の家電企業はどのように東南アジア市場を攻略しているか、また、どのような特徴を示すか。本節では東南アジア家電市場に進出した中国企業5社(創維、美的、長虹、TCL、海爾)の事例を中心にその現地生産の特徴を分析する(表7-1)。

表7-1 東南アジアの家電市場に参入した中国企業5社の現地生産状況

出典:現地調査及び企業HP(筆者作成)

中国家電企業5社の東南アジア進出の共通点として、2000年前後というタイミングに東南アジア市場へ参入したことであることと、より大きな人口規模、潜在的な大市場、安価な労働コストなどを有する国(ベトナム、インドネシア、フィリピン、タイ)に集中する傾向があることが挙げられる。

中国企業による東南アジア家電市場への進出の第1の特徴は、現地に既存した企業の資産を取得・買収することによって現地事業を立ち上げることである。問題はなぜ、中国企業が新規事業の立ち上げ手法(グリーンフィールド)を避けるのかという点である。それは、現地企業買収の場合、短期間で現地事業を立ち上げることが可能なためである。東南アジアの家電市場の後発者として参入してきた中国企業にとって、市場進入のスピードはきわめて重要である。何故なら、市場進入のスピードが遅くなれば、様々な後発者の不利益――少ない市場シェア、現地消費者の低い認知度、小さな生産規模、販売ネットワークとサプライヤーチェインの未整備、製品差別化の立ち遅れ、など――は、中国企業の現地生産にネガティブな影響を与えるからである。

第2の特徴は、「先易後難」(進入ハードルの高い市場を後回し、先にアクセスしやすい市場を攻略する)である。そもそも対外直接投資の後発者として、中国企業は、比較的少ない「企業特殊優位」を持つため、攻略が難しく競争も激しい市場(先進国市場)へ進出するよりもむしろ中国と同様の後進性と有する途上国市場への進出を優先したほうが合理的である。したがって、たとえ同じ地域の市場に進出する場合としても、中国の多国籍企業は、より低い進入ハードルの市場を優先して攻略することが多い。

第3の特徴として、進出現地で獲得した「戦略的資産」のフル活用が挙げられる。とりわけ、買収された外国企業のブランドという戦略的資産は、中国企業の東南アジア家電市場を攻略する武器として、よく使われる。そして、東南アジア家電市場における中国企業のブランド戦略について、中国独自のブランドの認知度が低い東南アジア家電市場を攻略する戦略は、自社ブランドと買収した企業のブランドを同時に使用する、いわゆるダブル・ブランド戦略である。市場先発者の力を借りることによって市場シェアを伸ばそうとする手法は、中国企業の賢い戦略である。

第4の特徴として、ローカライゼーション(現地化)について、中国の家電企業は日、韓企業と異なる手法を採用している。すなわち、東南アジア市場へ進出した最初の時点から、人的現地化と物的現地化を追求している。その背景には、重要なポイント――国際経営に精通する専門人材の不足、東南アジアに居住する多くの華人・華僑の存在、外資系企業の存在、など――がある。東南アジアに進出した中国企業は、初期段階からローカライゼーションを追求しているが、人の現地化という点では、中国企業の親会社派遣者が東南アジアの現地事情をどれだけ理解できているかが現地で仕事をする上で重要なポイントになる。進出先の国民性、文化や宗教等への理解が無ければその国での常識が無いということになってしまうばかりか、それがために大きなトラブルに発展することもある。この点について、中国企業は、現地人人材もしくは現地の華僑・華人人材を活用することによって自らの後発者劣位もしくは所有特殊劣位を巧みに克服している。

第5の特徴として、「迂回戦術」――強敵の日韓企業の強い領域(TOP:高所得層)を避けて、日、韓企業の弱いセグメント(BOP:低所得層もしくはMOP:中所得層)を先に攻略して、後に日韓企業の得意セグメントへ参入する――と、異質化競争戦略――日韓企業と異なる市場セグメント・商品ラインアップを最大限に攻略する手法――などの手法を採用する傾向が強い。すなわち、中国企業は進出当初、日、韓企業の得意な市場セグメントのハイエンドのセグメントを避けて、ローエンド市場とニッチ市場を積極的に開拓した。ここには、中国企業の持つ技術的競争優位性と現地優位性の不足が反映されている。

最後の特徴として、海外企業との提携や合弁もしくは買収によって入手した技術を親会社や子会社に再移転することも多い。この現象は、「逆技術移転」とも呼ばれる。

このように、日本企業に比べて中国企業の海外市場への進出特徴は、明らかに異なる。特に、①企業のコアコンピタンスの技術優位を海外進出後に獲得すること、②海外企業から取得した戦略的資産とりわけ技術資産を海外子会社に再移転すること、という2点は日本などの先進国の多国籍企業のパターンとかなり違うといえよう。

( その2 へつづく)