【22-01】金融緩和政策と人民元為替レート

2022年04月27日

露口 洋介(つゆぐち ようすけ):帝京大学経済学部 教授

略歴

1980年東京大学法学部卒業、日本銀行入行。在中国大使館経済部書記官、日本銀行香港事務所次長、日本銀行初代北京事務所長などを経て、2011年日本銀行退職。信金中央金庫、日本大学を経て2018年4月より現職。著書に『中国経済のマクロ分析』(共著)、『東アジア地域協力の共同設計』(共著)、『中国資本市場の現状と課題』(共著)、『中国対外経済政策のリアリティー』(共著)など。

2022年4月15日に中国人民銀行は4月25日から銀行の預金準備率を引き下げることを発表した。一方で人民元の為替レートは上昇を続けている。今回は金融緩和政策と人民元高の関係について考えてみたい。

金融政策の動向

中国人民銀行は、政策金利体系の一部と位置付けている貸出市場報告金利(LPR)1年物を2021年12月に3.85%から3.80%に、さらに2022年1月に3.70%に引き下げた。この措置については2022年1月の本コラムでも説明した。4月15日に公表された預金準備率の引下げはそれに続く金融緩和措置であり、4月25日から基本的に0.25%引下げ、中小零細企業や農業関連の貸出を強化するという観点から、省をまたがらない経営を行っている都市商業銀行や農村商業銀行についてはさらに0.25%、合計0.5%の引下げを行うというものである。直前の4月13日に李克強総理主催で開催された国務院常務会議において、「適時に預金準備率引下げなどの金融政策手段を運用し、銀行の貸出拡大を促進する」とされたことを受けた措置である。預金準備率は2021年7月と2021年12月にそれぞれ0.5%引き下げており、今回の引下げによって金融機関の預金準備率の加重平均水準は8.1%となった。預金準備率引下げの意味については2021年8月の本コラムでも説明したが、銀行の収益対策として実施され、貸出を拡大する作用を持つ。

全銀行をまとめて単純化してみると、銀行が貸出を拡大すると、同額預金が増加する。預金準備率が一定であれば、法定準備預金額も増加する。全銀行を一体としてみると、法定準備預金額を増加するための資金は外部から調達しなければならず、中央銀行である中国人民銀行から資金を借り入れることになる。以前は人民銀行が外国為替市場で介入して、銀行が保有する外貨を購入し、代わりに人民元資金を供与していたが、現在介入は基本的に行われなくなった。それに代わって、人民銀行は中期貸出ファシリティ(MLF)1年物や7日物リバースレポなどによって銀行に人民元資金を供与している。7日物リバースレポの金利は2.1%、MLF1年物の金利は2.85%であるのに対し、法定準備預金に対する付利水準は1.62%なので、銀行にとって逆鞘である。これは貸出の拡大に対して抑制要因となる。今回の預金準備率の引下げで約5300億元の資金が解放されるが、この資金を使ってMLFなどを返済するか新規の貸出を行えば、銀行としては貸出に係るコストを圧縮することができ、貸出金利を引き下げ貸出を拡大する効果を持つ。人民銀行によると、今回の預金準備率引き下げによって、銀行全体では年間65億元のコスト圧縮となる。今回の預金準備率の引き下げに際してMLFやLPRなどの政策金利の引下げは行われていないが、銀行間市場の7日物レポ金利は4月15日の公表以降低下を示している。

人民元為替レートの動向

このように人民銀行は昨年末以降、金融緩和方向の政策を続けて打ち出している。一方、世界では、資源や穀物の価格が上昇し、アメリカやヨーロッパではインフレ率の上昇が続いている。その結果、金融政策も引き締め方向にシフトしてきている。多くの新興国でも自国のインフレ率上昇や米ドル金利の上昇による資金流出の恐れに対応するため、金利の引き上げを迫られている。南アフリカやブラジル、メキシコなどが2022年3月に相次いで利上げを行っている。

こうした中で、中国は金融緩和方向の政策を行い、金利を低下させているのはなぜだろうか。まず、中国の消費者物価指数(CPI)を見ると2020年1月に5.4%となったが、その後急速に低下し、2021年12月1.5%、2022年1月0.9%、2月0.9%、3月1.5%と1%程度の非常に安定したレベルで推移している。一方、企業物価指数は2021年10月に13.5%と高率の上昇を示したが、その後低下しており、2022年3月は8.3%となっている。中国では欧米諸国や新興国と異なり、物価は比較的落ち着いていると言える。

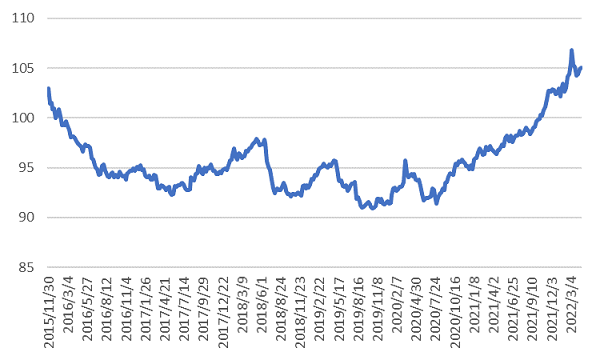

その背景として、まず、国際価格の上昇に伴いガソリンなどの価格が政府によってある程度引き上げられてはいるが、基本的に統制価格であるということが挙げられる。さらに、人民元の為替レートが上昇しているという点が重要である。人民元レートの対ドルレートは2021年の9月の1ドル=6.5人民元弱の水準から2022年3月には6.35前後とわずかながら人民元高になっている(図1)。一方、主要通貨に対する平均的な動きを示す名目実効為替レートで見ると、人民銀行が公表しているCFETS指数、BIS指数、SDR指数とも2022年の9月以降急激な上昇を示している。CFETS指数で見ると2021年9月の99程度の水準から2022年3月には105~106程度に上昇している(図2)。同指数は2015年10月の人民元ショック以降の大幅減価の後、おおよそ横ばい圏内で推移していたが、今回は明らかにその横ばいの圏内を超えた上昇となった。

(図1)人民元対ドル為替レートの推移(下方向が人民元高)

(出所)中国外貨交易センター

(図2)CFETS指数の推移(上方向が人民元高)

(出所)中国外貨交易センター

中国社会科学院の研究者は、中米間の金利差が縮小している中で、人民元の対ドルレートが上昇している状況は金利平価からの大幅な乖離を意味すると述べている(注)。乖離の理由として、中国の経済状況が比較的安定しているのに対し、アメリカの経済状況はインフレ圧力の高まりなどリスクが高まっており、中国経済の方がリスクが低く、安全な通貨として人民元が選択されていることを挙げている。

確かにそういう面もあろうが、人民元の為替レートは資本取引がある程度規制されている中で、依然として人民銀行が管理している。人民銀行が2021年8月に公表した金融政策執行報告では、人民元の為替レート制度について、改めて「市場の需給を基礎に、バスケット通貨を参考に調節を行う管理された変動相場制」であることを確認している。2020年10月からは為替レートの急激な動きを緩和するための「カウンターシクリカル要素」(2017年の本コラム参照)の使用を取りやめにしたとされているが、必要であれば復活させるであろう。また、2021年6月には外貨預金準備率を5%から7%に引き上げ、2020年12月にもさらに9%に引き上げている。これは、人民元レートの急すぎる上昇をある程度抑制しようとする措置である。人民銀行は、人民元レートを基本的には市場の需給にゆだねるとしつつも、引き続き管理している。

昨年秋からの人民元の名目実効為替レートの急激な上昇も、人民銀行が誘導した結果か、少なくとも人民銀行が強力に抑制せず容認した結果とみるべきであろう。

金融政策と人民元レート

人民元の名目実効為替レートの上昇は、中国の輸出にとってマイナス要因である。しかし、中国は「双循環」政策(2021年3月の本コラム参照)によって、内需主導の成長モデルへの転換を図っている。消費を中心とした国内需要を喚起するため、金利の引下げなど金融緩和政策を行いつつ、人民元為替レートの上昇を誘導することによって、海外物価の上昇の国内への波及を防ぐ政策が行われているのである。中国は多くの新興国や米国、ユーロ圏などと異なった政策運営を行っている。そしてこのような政策運営を可能にしているのは、依然として短期を中心に資本取引規制が存在することと、人民元の為替レートが管理された変動相場制を維持していることである。

(了)

(注)徐奇渊、楊子榮「中美利差收窄无碍货币宽松」『財経』2022年2月28日

関連記事