【20-006】中国の債務問題「異論」(その3)

2020年5月29日

和中 清: ㈱インフォーム代表取締役

昭和21年生まれ、同志社大学経済学部卒業、大手監査法人、経営コンサルティング会社を経て昭和60年、(株)インフォーム設立 代表取締役就任

平成3年より上海に事務所を置き日本企業の中国事業の協力、相談に取り組む

主な著書・監修

- 『中国市場の読み方』(明日香出版、2001年)

- 『中国が日本を救う』(長崎出版、2009年)

- 『中国の成長と衰退の裏側』(総合科学出版、2013年)

- 『仕組まれた中国との対立 日本人の83%が中国を嫌いになる理由』(クロスメディア・パブリッシング、2015年8月)

(その2よりつづき)

個人債務も金融リスクにはならない

次に家計、個人の債務について考える。

日本では、中国の個人債務への問題指摘で次のような言もある。

「2017年9月末の家計のローン残高は30.2兆元。不動産バブルに踊らされた庶民が巨額の債務を負って一儲けを企んだ結果がこれだ」

中国の個人債務は先のグラフのように近年、増加傾向にある。後に掲げるグラフのように2013年から2018年までの債務者別の債務増加率は個人債務が一番大きい。

2018年末の個人債務残高は47.9兆元で、そのGDP比率は53.2%である。

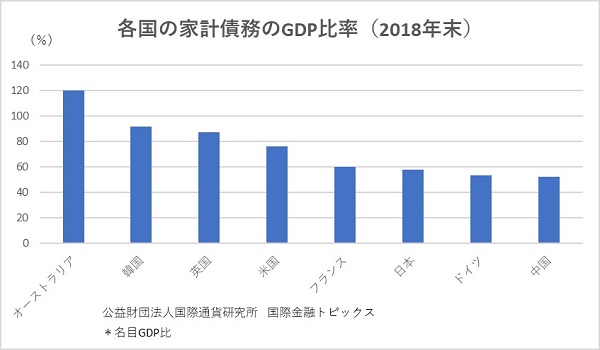

公益財団法人国際通貨研究所の国際金融トピックスによると、次のグラフのように2018年末の家計債務のGDPに対する比率は日本が58.1%、米国が75.9%、ユーロ圏全体で57.5%である。中国はそれらの国より低い。

米国の個人債務が再び金融危機時の水準に上昇していることを考えると個人債務リスクは中国より米国の方がはるかに高い。「不動産バブル云々」の言葉は中国より米国に言うべき言葉かもしれない。新型ウィルスで米国経済が失速し、それに加えてリーマンショックのような事態が重ならないかと懸念する。

中国での住宅取得が本格的に始まったのは90年代の後半で、2005年頃から急激に増加した。また中国の個人ローンの歴史も浅い。オリックス社が中国工商銀行、第一百貨店などとの合弁で、上海で上海銀通信託資信(銀信クレジット)の割賦販売やクレジットカード業務の営業を開始したのは1994年7月である。国有商業銀行に個人住宅ローンが解禁になったのは1996年である。さらに教育ローンや海外渡航者ローンが始まったのは1998年である。ローンの解禁とともに多くの国民が一斉に住宅取得に向かったのであるから個人債務も急激に拡大する。

筆者は、中国の不動産市場を支えているのは実需と述べて来た。沿海都市部でもまだ住宅取得ができていない人も多い。中国は都市戸籍取得の緩和を始めて都市に定着する人たちの住宅取得はまだ増える。農村の都市化も安定した実需を支える。「不動産バブルに踊らされた」の言葉は中国の住宅市場の一面しか見ていない。中国政府はずっと住宅ローンの規制を続けている。個人債務残高の殆どは実需に基づく住宅取得に伴うものである。最近の個人債務の増加は戸籍制度改革や農村の都市化も影響している。個人債務のGDPに対する比率、債務発生の経緯から見てもその債務残高はリスクにはならない。

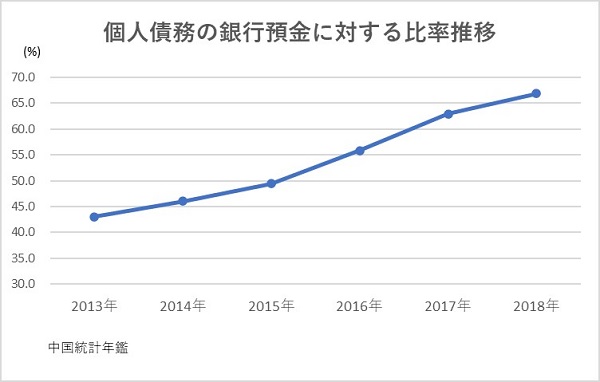

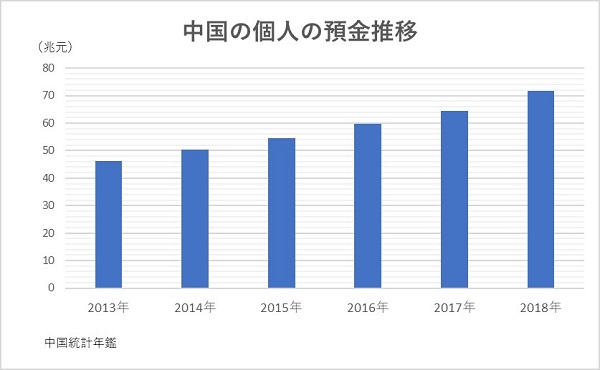

次の2つのグラフは個人債務の銀行預金に対する比率推移と個人銀行預金である。1つめのグラフの通り、2018年の個人債務の預金に対する比率は66.9%である。日銀調査統計局の資料では2019年9月末の日本の家計負債額は326兆円、金融資産残高は1,843兆円で金融資産に対する債務比率は17.7%である。

一方、中国の個人銀行預金残高は、日本には及ばないものの債務を上回る預金がある。

GDPに対する債務比率を見ても預金に対する債務比率を見ても個人債務は問題となる水準ではないことがわかる。さらに中国の家計可処分所得増加率は日本に比べはるかに高い。政府も住宅ローン設定時の限度額を厳しく指導するなど厳格な管理統制を行っている。この面からも中国の個人債務が金融リスクになることは無い。

政府債務もリスクには遠い

次に政府の債務問題について述べる。

財務省の財政制度審議会資料(出典はIMF)によると2016年の各国の一般政府債務残高の対GDP比率は次のようになっている。

上記グラフの中国の比率には隠れ債務は入っていないので低くなっている。

筆者の推計では、2018年の中国の政府債務(中央と隠れ債務を含む地方政府債務)の対GDP比率は74.5%、2016年は73.6%だった。

日本の一般政府債務残高の対GDP比率は235.6%で世界順位は188位である。その問題は後に述べる。

中国の地方政府債務には問題も多いが、その根底には地方予算制度と分税制問題がある。過去、地方政府には赤字予算を認めないこと、債券発行ができないという二つの財政不文律があった。債券発行は中央財政部の代理発行に限られた。1994年の税収を中央と地方に分ける分税制改革前は、財政収入の地方の比重は70%前後、分税制後に50%を下回る。だが地方は少ない予算で教育、医療、インフラ整備を進めなければならない。財政圧力が高まり地方政府は中央の管理が及ばない手段で「融資平台」をつくり資金を調達した。地方には資金調達の担保となる土地があった。2012年の4省と12の省都の調査では、土地収入での返済約束債務比率は55%に達した。「金利制限」で収益に苦しむ銀行も収益拡大のため手を貸し、政府保証と土地収入を担保に地方政府貸付を増やした。銀行はオフバランスの理財資金、信託基金を大量に地方に送り込んだ。これが「影の銀行」問題で浮上した地方の債務問題だった。これについては「日中論壇」の影の銀行でも述べた。

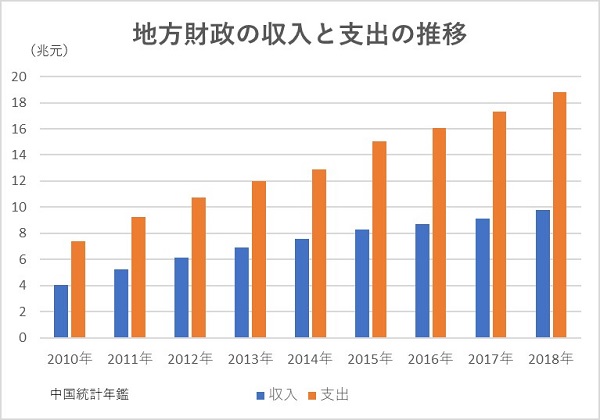

次のグラフは地方財政収入と支出の推移である。

2013年6月末の地方政府債務残高は推定25兆元ほどと見られた。銀行の平台貸付9.7兆元、財政部の債券代理発行0.89兆元、城投債発行残高1.4兆元、信託資金導入2.2兆元、残りの差額がBT方式(建設後引き渡し)や延払工事債務などと推定された。その額は2012年の地方財政収入の4倍程度だった。

影の銀行拡大の背景には人民銀行や金融監督部門の監理不十分の一面もあった。当時は募集数49人以下の私募基金は人民銀行の認可も不要で一般銀行の承認で募集できた。そして地方政府傘下の国有企業を経由した迂回融資資金が影の銀行から大量に地方政府に入った。地方債務の膨張にはそのような背景があった。

一方、問題の反面、中国では農村の都市化が進んでいる。

2018年末の常住人口都市化率は59.6%である。先進諸国に比べまだかなり低い。農村の都市化は今後さらに進む。政府は戸籍改革を進めて農民の都市移住を奨励している。

さらに今は、沿海部より内陸の成長率が高い。内陸部の不動産価値が上昇して地方政府の債務圧力が緩和される一面もある。不動産バブルが批判されるが、バブルなら一方で不動産の含み益が生まれる。さらに多くの融資平台は事業会社で事業収入もある。

中国の政府債務比率は米国や日本、G20と比べても低くリスクと見なされる水準ではない。

仮に、非金融企業債務の中の国有企業債務までも政府債務に含めると、その対GDP比率は大きく上昇し、2018年度は142.1%になる。だがそれでもギリシャや日本より低い。

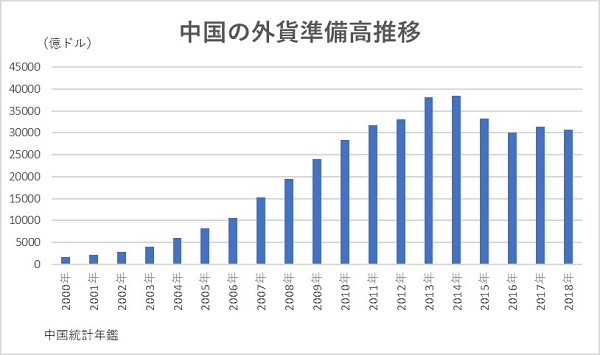

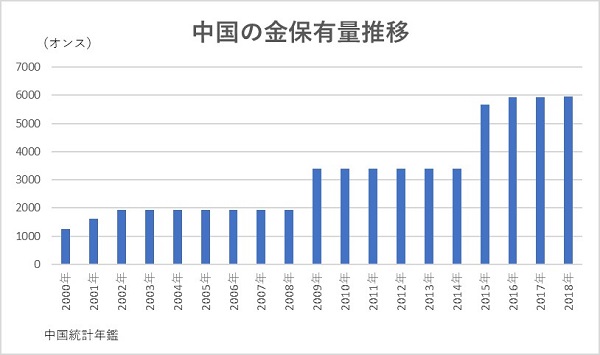

さらに中国の政府債務の背後には国有企業資産や次の2つのグラフの外貨準備、金準備もある。

2018年末の中央と地方の国有企業資産総額は210.4兆元、国有金融企業資産総額は264.3兆元である。

さらに中国は多額の対外資産を持ち、対外純資産はトップの日本に近づきつつある。大手中央国有企業だけで2018年末には対外資産を7.6兆元保有する。

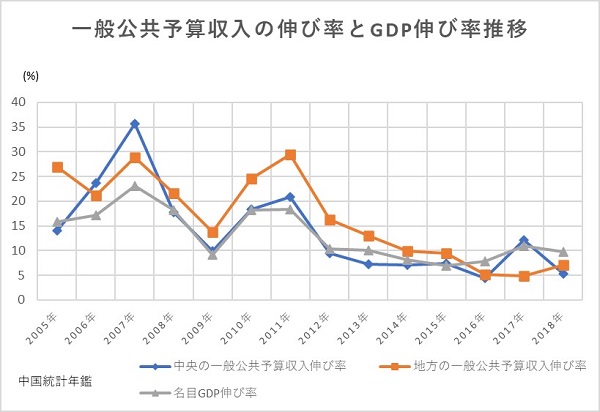

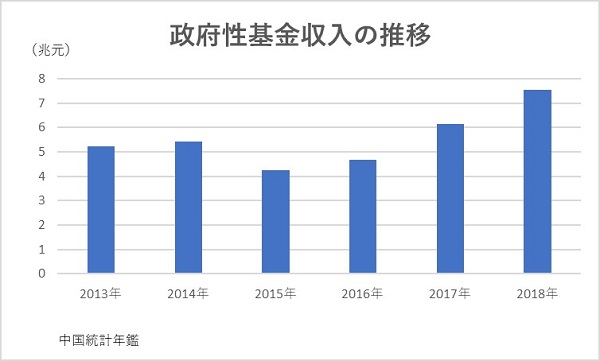

経済成長と共に政府予算収入も毎年増加している。さらに中国には膨大な国有土地がある。土地の使用権制度を巧みに使い中国は経済成長を果たした。政府公共予算とは別会計の政府性基金収入は2018年には7兆5,479億元あり、その83%が国有土地使用権譲渡金収入である。政府債務の背後には、担保としての国有土地がある。以下の2つのグラフは公共予算収入の伸び率とGDP伸び率の推移、及び政府性基金収入額の推移である。

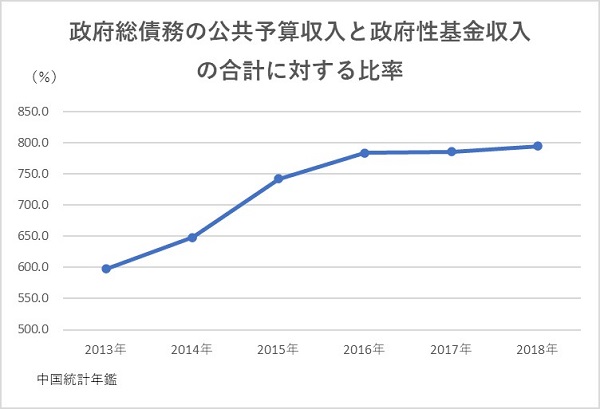

さらに次のグラフは公共予算収入と政府性基金収入合計に対する政府総債務比率の推移である。

日本の政府債務が問題になる時、日本には膨大な金融資産があると詭弁を言う人もいる。その金融資産の80%近くは家計が持つ。その言は人の褌で相撲をとるのと同じだが、中国の土地は債務当事者が保有する資産である。

地方政府が抱える債務問題

もちろん中国の政府債務に全く問題が無いわけではない。2020年1月末の地方政府債務残高(隠れ債務を含まない)は約22.1兆元、2018年末残高から3.8%増加している。

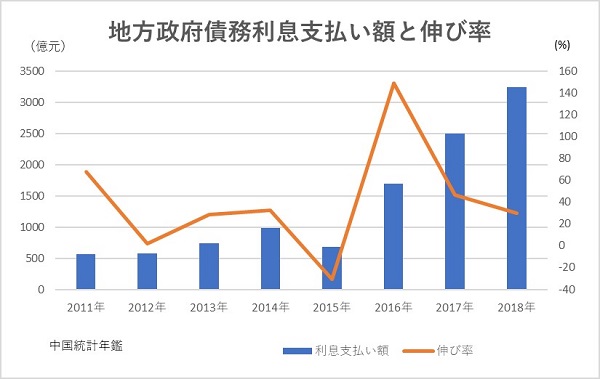

同期の政府債券発行残高は21.9兆元、償還までの平均年数は5.2年、平均利率は3.54%である。毎年の地方政府の債務利息支出額と伸び率は次のグラフのような状況になっている。

さらに先のグラフのようにここ数年地方財政収入伸び率はGDP伸び率を下回っている。

財政面の余裕が無くなれば債務償還は進まず、償還期限が来ても借換えと予算不足を補う新債券の発行で債務は増える。2019年の地方政府債券発行額、4.4兆元の30%が借換え債券である。必然的に予算不足は土地使用権譲渡での土地財政に頼ることになる。また、償還までの平均年数が5年なので、2020年~2024年にかけて多額の債務償還が控える。

さらに個々で見れば財政面で苦しい省・自治区も多い。地方のGDPに対する債務比率は2018年には、高い省の順に青海省61.5%、貴州省59.7%、海南省40.2%、雲南省39.9%、内モンゴル自治区37.9%、寧夏自治区37.5%になっている。これらは隠れ債務を含まない一般債務の比率である。貴州省、遼寧省、内モンゴル自治区、雲南省では債務残高の地方財政予算収入と中央交付税、基金収入合計に対する比率が100%を超えている。その多くが内陸の省で、今後都市化の進展で道路や鉄道のインフラ整備が進むので債務返済は進みにくい。

地方政府の下には不動産開発を行う企業も多く、さらに地元銀行への出資も行い金融会社も保有する。地方債務が膨らめば傘下の金融機関や事業会社の運営に影響が及ぶ。過去、海南省では1995年に省内にある多数の破産寸前の信用社を吸収し、中国遠洋運輸集団や中国北方工業公司など大手企業の出資で海南発展銀行を設立した。しかし1998年に破綻し、人民銀行の指導で工商銀行が債権債務を引き受けて救済された。農村信用社など地方の信用合作社には問題となるところも多い。

そんな個々の地方政府の債務問題はあるものの、全体として政府債務を見た場合には債務リスクが叫ばれるような状況でもない。

(その4へつづく)